2019

04.02

04.02

ペイパルを成長させたスピンオフの仕組みとは?(第二回)

平成29年度に税制が改正され、スピンオフをする法人や株主の譲渡損益や配当に対する課税を繰り延べられるようになり、より取り入れやすくなりました。課税繰り延べ(今の利益を将来に課税すること)ができるようになったことで、スピンオフを行う企業は節税に生かすことができます。どのような組織再編がスピンオフとして認められ、課税繰り延べの対象になるのか解説します。

スピンオフに該当する行為とは

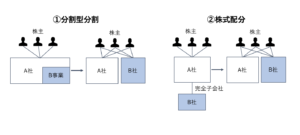

「スピンオフ」に該当する行為は以下の二つの方法があります。

①分割型分割(単独・新設の分割)

自社内の特定の事業部門を分割により別法人に移転させ、同時に設立時に交付を受けるその法人の株式の全てを自社の株式に交付する方法。

②株式分配

自社の完全子法人の発行済株式の全部を自社の株式に全て分配する方法。

※それぞれに細かく適用要件が設けられています。

一方、スピンオフとして扱われない例としては、

- 一部の株式を持ち続けるケース

- 完全支配関係にない子会社のスピンオフ

- 子会社株式を非按分で分配するスピンオフ

- スピンオフされた会社の買収が見込まれているケース

などがあります。

スピンオフ具体例

例えば、特定の事業をスピンオフする場合、まず単独新設分社型分割(上の図②)により完全子会社を設立してから、一定期間経過後に適格株式分配を行いたいとします。その場合は、子会社の設立時から株式分配の直前の時まで完全支配関係の「継続の見込」が争点となり、継続が見込まれればスピンオフとなります。

一方、スピンオフを行う前に、独立する会社に自社内の部門や他の完全子会社を統合するための組織再編を行いたい場合は適格組織再編となるでしょうか。合併、吸収分割等の組織再編(完全支配関係内の組織再編を除きます。)が適格組織再編になるためには、従業者引継要件及び事業継続要件の充足が組織再編時に見込まれることが必要です。そのため、独立する会社に自社内の部門と他の完全子会社を統合するため、合併等の組織再編を行う場合はその時点で将来のスピンオフの予定の可否が論点となり、予定がないと認めれれればスピンオフとなります。